Банки: «жирообмен» и кризис Англии

В России 1 января — это начало не только календарного, но и финансового года. Сегодня 74% россиян пользуются приложениями банков для перевода денег, обмена валюты и получения кредита, но когда-то для этого использовали стол на рынке или храм Древней Греции. Об истории появления и развития денежно-кредитных организаций рассказываем в рубрике «Имени языка Эйнштейна».

Почему храм был главной кредитной организацией?

Банковское дело зародилось на Ближнем Востоке. В VIII веке до нашей эры в Вавилоне уже существовали банкирские дома Эгиби и Мурашу, которые выдавали кредиты под расписку и залог и принимали вклады. Занимавшихся такими операциями людей называли ростовщиками. Кроме того, вавилонские купцы для купли-продажи товаров наравне с золотом использовали банковские билеты — гуду.

В Древней Греции обменом монет, выдачей ссуды, хранением ценных документов, договоров и денег занимались трапезиты. Их главными конкурентами были храмы: Делосский, Дельфийский, Эфесский и Самосский. Они получали большие доходы от своей земельной собственности, штрафов и государственных подарков и хранили их в специальных подвалах. Денежный капитал жрецы использовали для выдачи кредитов частным лицам и государствам.

Трапезиты устанавливали таблички с надписью "hypotheke" у домов тех, кто взял заем под залог имущества. Если должники не возвращали деньги, то жилище становилось собственностью кредитора. По такому же принципу действует и современная ипотека.

Как появился безналичный расчет?

В эпоху Великого переселения народов с IV по VII века выросла потребность в обмене денег. В каждой стране торговлю вели разными монетами, что создавало проблемы для купцов. Людей, которые конвертировали валюту, называли менялами, а начиная с XIV века — банкирами. Их лавки располагались на рыночных площадях. Столы для обмена монет называли banco, и именно от этого слова произошло современное — «банк».

Число менял с каждым годом увеличивалось, они объединялись в ремесленные цехи и разрабатывали уставы своей работы. Постепенно такие частные организации стали контролировать основную массу наличных средств торгового класса, а проценты по кредитам колебались на уровне 40-60 %. Это вынудило государство открыть общественные банки. Первый из них появился в Венеции в 1156 году. Он принимал и хранил вклады, но использовать их для выдачи кредитов не мог, поэтому клиенты не получали за них процент, а платили комиссию. Позднее такие банки открыли правительства Франции, Гамбурга, Нидерландов и Англии.

Число менял с каждым годом увеличивалось, они объединялись в ремесленные цехи и разрабатывали уставы своей работы. Постепенно такие частные организации стали контролировать основную массу наличных средств торгового класса, а проценты по кредитам колебались на уровне 40-60 %. Это вынудило государство открыть общественные банки. Первый из них появился в Венеции в 1156 году. Он принимал и хранил вклады, но использовать их для выдачи кредитов не мог, поэтому клиенты не получали за них процент, а платили комиссию. Позднее такие банки открыли правительства Франции, Гамбурга, Нидерландов и Англии.

Впервые безналичные расчеты стали применять еще в XII веке и называли их «жирооборотами». Как правило, у одного банкира было несколько вкладчиков, которые могли объединяться в узкий круг доверенных лиц — giro. Если один из клиентов хотел перевести деньги другому, то финансист вносил изменения в их счетные таблицы, согласно письменному или устному приказу.

К XVI веку банки, использовавшие безналичные расчеты, называли «жиробанками». Их клиенты имели деньги разного достоинства, поэтому для удобства расчетов суммы вкладов переводили в условные платежные единицы, или банковские монеты, которые приравнивались к определенному весу благородных металлов. Например, в Амстердаме один банковский флорин стоил 10,18 граммов серебра.

Как банкиры использовали кризис страны для открытия банка?

В XVII веке банки начали платить вкладчикам процент за временное использование их средств. Они выдавали клиентам свидетельства, или банковские билеты, в которых указывали сумму вклада, но не имя владельца счета. Одним из первых такими операциям стал заниматься Стокгольмский банк в 1657 году.

В конце XVII века правительство Англии нуждалось в деньгах для войны против Франции, но казна страны была пуста. Шотландский банкир Уильям Патерсон предложил властям дать заем в размере 1,2 миллионов фунтов стерлингов. Взамен он хотел создать акционерное общество Governor and Company of the Bank of England. Его собственниками стало примерно 1260 акционеров, в том числе сам король, несколько членов Парламента и Патерсон. Еще одним условие была возможность выпусть банком новые монеты и банкноты, количество которых равнялось сумме долга. Со временем эта финансовая организация превратилась в Центральный банк Англии, который осуществлял эмиссию денег и систематизировал все кредитные организации.

В конце XVII века правительство Англии нуждалось в деньгах для войны против Франции, но казна страны была пуста. Шотландский банкир Уильям Патерсон предложил властям дать заем в размере 1,2 миллионов фунтов стерлингов. Взамен он хотел создать акционерное общество Governor and Company of the Bank of England. Его собственниками стало примерно 1260 акционеров, в том числе сам король, несколько членов Парламента и Патерсон. Еще одним условие была возможность выпусть банком новые монеты и банкноты, количество которых равнялось сумме долга. Со временем эта финансовая организация превратилась в Центральный банк Англии, который осуществлял эмиссию денег и систематизировал все кредитные организации.

Эмиссия денег — увеличение денежной массы за счет выпуска новых денег в обращение.

Когда появились кредитки и онлайн-банки?

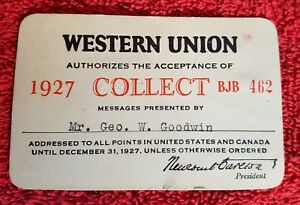

В 1914 году компания Western Union впервые выпустила карты с фиксированной суммой кредита. Изначально их изготавливали из картона, а спустя 15 лет — металла. С 1969 годов их начали делать из пластика с магнитной полосой, что позволило записывать на них информацию о транзакциях.

В 1914 году компания Western Union впервые выпустила карты с фиксированной суммой кредита. Изначально их изготавливали из картона, а спустя 15 лет — металла. С 1969 годов их начали делать из пластика с магнитной полосой, что позволило записывать на них информацию о транзакциях.

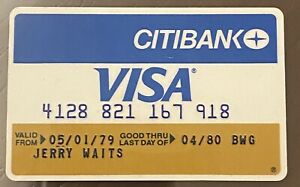

При выборе банковской карты, клиенты обращали внимание на то, в каком количестве торговых организаций их можно использовать. Это привело к появлению в середине 1970-х годов двух международных платежных систем, Mastercard и Visa, позволявших оплачивать покупки в разных странах мира.

При выборе банковской карты, клиенты обращали внимание на то, в каком количестве торговых организаций их можно использовать. Это привело к появлению в середине 1970-х годов двух международных платежных систем, Mastercard и Visa, позволявших оплачивать покупки в разных странах мира.

По мере развития интернета банки начали внедрять свои системы и туда. Так, в 1994 году в США по нему впервые перевели деньги на другой счет, а спустя год открыли первый виртуальный банк — Security First Network Bank.

По мере развития интернета банки начали внедрять свои системы и туда. Так, в 1994 году в США по нему впервые перевели деньги на другой счет, а спустя год открыли первый виртуальный банк — Security First Network Bank.

На обложке: фрагмент картины «Сборщик податей», Маринус ван Реймерсвале, 1550

Иллюстрации: ebay.ca, «Меняла с женой», Квентин Массейс, 1514 год

«Банк Англии», Томас Х. Шепард, 1854 год